Quando se fala em gestão financeira muitas são as interpretações do que isso possa ser. Talvez algumas pessoas acreditem que gerir finanças seja simplesmente controlar as contas a pagar e a receber. Pode ser também que se confunda gestão financeira com lançamento e controle das transações financeiras.

Gerir finanças é mais do que exercer tarefas simplesmente operacionais. Espera-se do gestor financeiro uma série de ações proativas, de caráter estratégico. Gestão financeira engloba elaboração de orçamento, estratégias de investimentos, planejamento, controle, e escolhas, muitas escolhas. Escolha do melhor investimento, da melhor forma de pagamento, do melhor financiamento.

O foco principal deste artigo está em gestão de fluxo de caixa. Optou-se assim por acreditar que a saúde financeira de qualquer organização depende, antes de mais nada, de uma gestão consciente do fluxo de entradas e saídas de dinheiro da entidade

Para uma gestão financeira eficiente é fundamental, antes de tudo, planejar quais serão as categorias de despesas e receitas que a organização utilizará. A esta tarefa deve-se assegurar o tempo que for necessário para que nada seja esquecido. O Quadro 1 apresenta alguns exemplos de categorias de despesas e de receitas de uma organização social. O Quadro 1 mostra, também, como estas categorias podem ser subdivididas em subcategorias para um maior detalhamento das despesas e receita. Assim, por exemplo as despesas com a categoria infra-estrutura podem ser detalhadas nas subcategorias aluguel, conta de luz e conta de água.

Quadro 1 – Exemplos de Categorias e Subcategorias

| Categoria | Subcategoria |

| Despesas | |

| Infra-estrutura | Aluguel, Conta de luz, Conta de água |

| Pessoal | Secretária, Coordenador do Projeto, Ajudante geral |

| Receitas | |

| Doações | Indivíduos, Empresas |

| Eventos | Bazar, Feijoada |

É importante que se tenha clareza que em uma categoria são englobadas várias subcategorias. No momento de definição das categorias e subcategorias deve-se assegurar que essas ajudarão o gestor a ter clareza das informações após a geração de relatórios. Assim sendo, pode-se agrupar vários itens de menor importância financeira em uma só categoria, mas é importante detalhar itens de peso financeiro em categorias e subcategorias que mostrem claramente a origem e o destino dos recursos financeiros da organização.

Outro conceito importante é o de centros de custo ou de receita, ou seja, de onde sairão os recursos para pagar determinada despesa e para onde irão os recursos recebidos pela organização. Após a definição das categorias e subcategorias deve-se definir os centros de custos. O Quadro 2 apresenta um exemplo de centros de custo e suas subdivisões. No exemplo mostrado, um centro de custos denominado Projetos está subdividido em Projeto Alegria, Projeto Bom de Bola e Projeto Criatividade.

Quadro 2 – Exemplos de Centros de Custos

| Centro de Custo | Subdivisão |

| Projetos | Projeto Alegria, Projeto Bom de Bola, Projeto Criatividade |

Com isso já se pode ter um exemplo de lançamento. Quando se paga o salário do Coordenador do Projeto Alegria lança-se da seguinte maneira:

| Categoria | Subcategoria | Centro de Custos |

| Pessoal | Coordenador de Projeto | Projetos: Projeto Alegria |

Isso possibilita a elaboração de relatórios específicos de determinado projeto ou de determinada categoria de despesa ou de receita.

Como a informática já está muito difundida em praticamente todas as organizações, outro passo importante é a escolha de um software que será utilizado para controlar as finanças. É preciso testá-lo, fazer simulações e verificar se ele atende as necessidades da organização. É importante que essa escolha seja cuidadosa pois, trocar o software após o lançamento dos dados pode ser um processo difícil. Assim sendo, pode ajudar muito a conversa com outras organizações que já usam a informática para controlar suas finanças para se trocar idéias sobre as vantagens e desvantagens dos diferentes software que existem no mercado.

Vale ressaltar que mesmo que o software tenha sido escolhido cuidadosamente e, aparentemente, todas as simulações tenham sido feitas, pode-se descobrir ao longo do tempo que ele não atende todas as necessidades da organização. Isso pode ocorrer por não se ter pensado em tudo no momento da escolha ou porque essa necessidade surgiu posteriormente.

O orçamento é outra ferramenta que merece atenção. Orçamento é a previsão dos eventos financeiros que ocorrerão no futuro. Deste modo, o orçamento é a principal ferramenta para o planejamento financeiro de uma organização.

Após definidas as categorias que serão utilizadas, deve-se fazer um orçamento no qual serão lançadas as previsões de receitas e despesas. Deve-se ser cuidadoso nessa construção para assegurar que as previsões se aproximem ao máximo dos valores que serão realizados. A elaboração do primeiro orçamento é sempre mais difícil pois não se tem dados para serem usados de base. Após um determinado período, um ano por exemplo, já se consegue fazer um orçamento mais próximo da realidade pois já se tem dados do período anterior para serem utilizados como base.

Com as categorias, subcategorias, centros de custos, orçamento e software definidos o processo de gestão financeira da organização pode ter continuidade com o acompanhamento efetivo das despesas e receitas e pela sua comparação com os orçamentos realizados.

Mas é só isso que se espera de um gestor financeiro?

Não. Do gestor financeiro se espera bem mais que isso. O gestor financeiro não é um pagador de contas nem um lançador de transações num software financeiro. Ele é o responsável por antecipar os acontecimentos financeiros na organização. O gestor financeiro precisa saber quando faltará dinheiro e tomar as medidas cabíveis para evitar que isso aconteça ou para minimizar seus impactos. Para isso precisa dominar uma ferramenta chamada fluxo de caixa.

O fluxo de caixa, numa definição simples, nada mais é do que um demonstrativo onde é apresentado o movimento de entradas e de saídas de dinheiro de uma organização ao longo do tempo. Ou seja, fluxo diz respeito ao tempo e caixa diz respeito a movimentações de dinheiro.

O orçamento de fluxo de caixa, ou seja, a previsão de receitas e despesas da organização num determinado espaço de tempo futuro é a principal ferramenta que um gestor pode ter à mão para o planejamento financeiro da organização.

Com a previsão das entradas e saídas de dinheiro que ocorrerão no futuro, ou seja, com um bom orçamento de fluxo de caixa, o gestor financeiro pode tomar as medidas cabíveis de modo que não faltem recursos nos momentos em que a organização precisa deles e que os recursos excedentes não fiquem parados na conta corrente.

Quanto maior for o horizonte de tempo das previsões, mais tempo terá o gestor para tomar as medidas necessárias, no entanto, quanto mais próximo da data de efetivação das transações, mais reais os valores vão se tornando.

Quando dizemos que o gestor precisa estar atento para que não falte dinheiro não queremos dizer que ele deve sair em busca dos recursos que faltam pra se cobrir o buraco na conta da organização (embora isso também seja válido). Ele deve, ao menos, deixar a direção da organização ciente de que um déficit de recursos fionanceiros irá ocorrer o quanto antes e começar a pensar o que poderá ser feito para evitar a falta de recursos na data prevista caso um novo aporte financeiro não seja feito.

Como, com um bom orçamento de fluxo de caixa,se tem um prazo até o dia de o “buraco” acontecer, o gestor pode começar a negociar um maior prazo com um fornecedor ou um parcelamento da dívida, etc. Enfim, o gestor precisa começar a mexer naquilo que pode ser mexido pois algumas contas terão de ser pagas pois senão a organização pode parar de funcionar (luz, água, telefone). É preciso negociar tudo o que pode ser negociado e fazer escolhas para que as contas mais importantes sejam pagas. Considera-se como mais importantes aquelas que, se não forem pagas, comprometem o funcionamento da organização e aquelas que apresentam um alto valor de juros e multas caso sejam pagas após o vencimento, como é o caso dos tributos. Assim, por exemplo, deve-se evitar o não pagamento de impostos como o INSS que geram pesadas multas já no primeiro dia de atraso e pode-se, por exemplo, tentar renegociar o pagamento de um determinado fornecedor, a exemplo da padaria ou da farmácia, antes que o boleto vença, pois assim consegue-se evitar os juros, as multa e os eventuais protestos de títulos em cartório que podem comprometer o nome da organização. O Quadro 4 apresenta um exemplo de orçamento de fluxo diário de caixa.

Quadro 4 – Exemplo de Fluxo Diário de Caixa

| Data | Descrição | Movimentação | Saldo |

| R$ | R$ | ||

| 01/03 | Saldo | 17.700,00 | |

| 02/03 | INSS | -3.000,00 | 14.700,00 |

| 05/03 | Pagamento de salários | -12.500,00 | 2.200,00 |

| 10/03 | Doação Empresa Alimentação Ltda. | 1.000,00 | 3.200,00 |

| 15/03 | Aluguel | -1.000,00 | 2.200,00 |

| 15/03 | Telefone | -500,00 | 1.700,00 |

| 15/03 | Luz | -300,00 | 1.400,00 |

| 15/03 | Outros impostos | -500,00 | 900,00 |

| 15/03 | Fornecedor produtos de limpeza | -300,00 | 600,00 |

| 15/03 | Seguro | -800,00 | -200,00 |

| 20/03 | Doação Empresa Brasileira S/A | 3.000,00 | 2.800,00 |

No exemplo acima pode-se notar que haverá uma falta de R$ 200,00 no dia 15/03. Nota-se também que algumas contas são fundamentais e não se pode atrasar. Então o que fazer? Talvez o fornecedor de produtos de limpeza conceda um prazo maior para pagamento, principalmente se a organização já for cliente a algum tempo. Outra saída seria parcelar o seguro pois assim garante-se um saldo positivo até a próxima entrada de recursos. O Quadro 5 apresenta um outro exemplo de orçamento de fluxo diário de caixa.

Quadro 5 – Outro Exemplo de Fluxo Diário de Caixa

| Data | Descrição | Movimentação | Saldo |

| R$ | R$ | ||

| 01/04 | Saldo | 4.900,00 | |

| 02/04 | INSS | -2.400,00 | 2.500,00 |

| 03/04 | Doação Indivíduos | 10.000,00 | 12.500,00 |

| 05/04 | Pagto. Pessoal | -2.500,00 | 10.000,00 |

| 10/04 | Doação Empresa Alimentação Ltda. | 1.000,00 | 11.000,00 |

| 15/04 | Aluguel | -1.000,00 | 10.000,00 |

| 15/04 | Telefone | -500,00 | 9.500,00 |

| 15/04 | Luz | -300,00 | 9.200,00 |

| 15/04 | Outros impostos | -500,00 | 8.700,00 |

| 15/04 | Fornecedor produtos de limpeza | -300,00 | 8.400,00 |

| 15/04 | Seguro | -800,00 | 7.600,00 |

| 20/04 | Doação Empresa Brasileira S/A | 3.000,00 | 10.600,00 |

| 25/04 | Doação Empresa Caridade S/C | 8.000,00 | 18.600,00 |

| 30/04 | Depósito cheques pré-datados (evento) | 2.000,00 | 20.600,00 |

Neste exemplo tem-se uma situação oposta. Além de o saldo ser sempre positivo, nota-se que trata-se sempre de um montante razoável. O gestor financeiro precisa estar atento para que um montante como esse não fique esquecido na conta corrente pois, com isso, deixa-se de obter receitas financeiras. Essas receitas financeiras podem ser conseguidas através de aplicações financeiras. No exemplo percebe-se que o menor saldo disponível é de R$ 7.600,00 no dia 15, ou seja, uma aplicação financeira de até este valor não traria nenhum problema de disponibilidade de recursos para se cumprir com os compromissos assumidos.

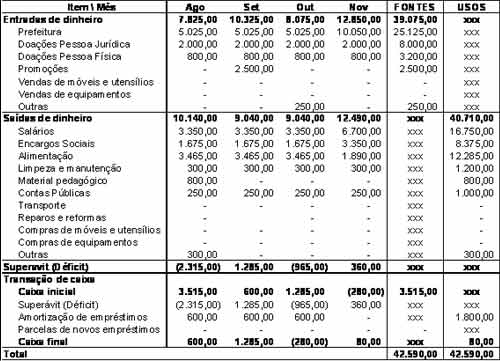

O Quadro 6 apresenta um exemplo de fluxo de caixa mensal. O fluxo de caixa mensal pode ser útil para se planejar períodos maiores, onde o nível de detalhamento das operações não precisa ser diário. O formato do Quadro 6 reproduz uma estrutura clássica de apresentação de um fluxo de caixa.

Quadro 6 – Exemplo de Orçametno de Fluxo de Caixa Mensal

Não é necessário ser um profundo entendedor de mercado financeiro para fazer aplicações financeiras. Existem aplicações mais arriscadas e menos arriscadas. As primeiras geralmente proporcionam uma rentabilidade maior mas não deve ser experimentada por aqueles que não dominam o universo dos investimentos. Já as aplicações em fundos de investimento, principalmente os de renda fixa e DI, dificilmente acarretarão algum tipo de prejuízo ao investidor. No entanto, antes de investir é preciso fazer uma boa leitura do prospecto e regulamento do fundo para conhecer sua política de investimento, seus prazos de carência etc. Deve também haver um planejamento para que os recursos completem pelo menos 30 dias de aplicação no fundo pois, caso o montante seja resgatado antes, haverá incidência de IOF e a receita financeira será reduzida. Alguns fundos, os que reembolsam CPMF por exemplo, possuem uma carência de 90 dias antes de creditar a rentabilidade ao fundo. Investir em um fundo como este sem saber se os recursos poderão ficar aplicados por 90 dias não é recomendável. Existem fundos com resgate automático, o que também facilita o processo de gestão. O importante é ter sempre em mente que as receitas auferidas com as aplicações financeiras podem ter uma contribuição significativa nas finanças da organização.

Muitas vezes o gestor financeiro é visto como alguém que abusa da burocracia, pois exige documentos para a liberação de despesas. É importante que se saiba que gestão financeira requer uma série de procedimentos, todos eles bem documentados. Deve-se lembrar que as finanças precisam ser transparentes e acima de qualquer suspeita, por isso tudo deve ser registrado em documentos e cada organização deve ter muita clareza sobre quais pessoas têm o poder de autorizar despesas. Para efetuar pagamentos é preciso autorização, cópia de cheque, nota fiscal, enfim, todos os documentos que comprovem a transação. Além disso, periodicamente toda esta documentação deve ser auditada, de preferência por uma pessoa que não participou do processo de autorização e pagamento. A documentação em ordem possibilita que o controle seja feito e evita problemas com doadores, com a fiscalização e com a própria equipe.

Tendo tudo em ordem, quando surge aquela dúvida de onde foi usado o cheque n° 121212, fica fácil localizar e verificar que este cheque foi utilizado no dia 10/04 para comprar materiais de escritório e autorizado pelo diretor Artur. Atualmente o pagamento de contas pela Internet tem facilitado o dia-a-dia das organizações, no entanto, as organizações que operam dessa maneira precisam ser muito cuidadosas para não perder o controle sobre a documentação. Uma dica muito importante é que em se tratando de autorização de despesas, a centralização acaba sendo um bom princípio, ou seja, é preferível que as contas sejam movimentadas por uma só pessoa, de total confiança da organização.

Enfim, pode-se verificar que gestão financeira é mais do que controlar pagamentos e recebimentos. Gerir finanças requer planejamento e visão de longo prazo, a fim de manter os dirigentes sempre bem informados da situação da organização, de modo que estes tenham tempo suficiente para definir o rumo a ser tomado.